2018/05/09 No.371中国の対米輸入追加関税措置の影響~対中交渉のレバレッジを高めるトランプ・ディール~

大木博巳

(一財)国際貿易投資研究所 研究主幹

1.中国の対米輸入追加関税措置の影響

中国政府は、米国の対中輸入追加関税措置に対抗して、2018年4月1日(第1弾)、4月4日(第2弾)に対米輸入追加関税措置(追加関税を賦課する品目リスト)を発表した。WTOの相互主義に基づき、追加関税措置対象品目の輸入額は、米国と同程度の規模となっている。

1.1 豚肉、果実類を対象とした対抗措置第1弾

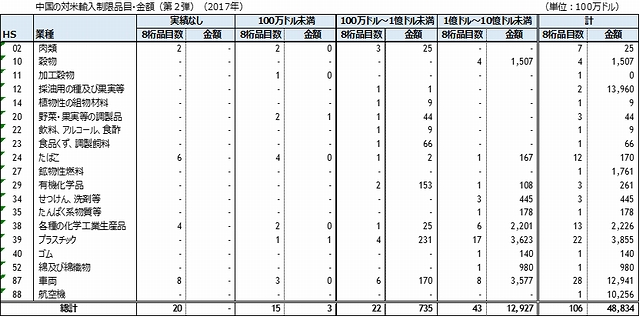

4月1日の第1弾は、米国が通商拡大法232条に基づき、中国産の鉄鋼やアルミニウムの輸入に追加関税を賦課したことへの報復措置である。中国の対米輸入品目、128品目 (HS8桁)に15%から25%の追加関税を賦課する。128品目の対米輸入額は29億ドルである(表1)。

128品目のうち、78品目はHS08(果実類)が占めている。これらには15%の関税が賦課される。果実類78品目のうち38品目は、2017年では対米輸入実績がない。果実類の中で輸入金額が大きいのは、殻付ピスタチオとサクランボ、次いで、オレンジ、ブドウ、リンゴが続いている。

表1中国の対米輸入関税措置(第1弾)の対象品目と輸入金額(HS2桁別)

中国の第1弾の対抗措置では、米国の豚肉生産者が報復措置における最大の標的とされていた。米国は中国向けに2017年で10億ドル以上を輸出し、輸出金額では5番目に大きな市場である。制裁対象品目の冷凍豚肉臓物(HS02064900)が8.7億ドルと大半を占めている。米国の対中豚肉輸出は、中国国内の供給過剰と価格下落の影響を受けて減少傾向にあった。2018年は回復が期待されていたところ、25%の関税賦課は米国の豚肉生産者にとっては逆風となる。

米国の農家にとって影響が大きいのは、果実・ナッツ類である。果実・ナッツ類の大生産地である米国西海岸の農家では逆風が吹いている(注1)。例えば、カリフォルニア州食糧農業局によれば、2016年にカリフォルニア州から輸出されたピスタチオは5億3,000万ドル、中国市場は全輸出量の55%を占めていた。干ばつで減産を強いられたアーモンドは、中国向け輸出が持ち直したところであった。ワインの対中輸出もほぼカリフォルニアワインで占められている。2016年は10%増の1億9,700万ドルに達していた。ワシントン州では、リンゴ農家は2015年にようやく中国市場への参入を果たしばかりで、3年前にゼロだった輸出量が急増してこれから期待ができる市場であった。出鼻をくじかれた。

さらに、ウィスコンシン州のマジソン群からは朝鮮ニンジンが年間3,000万ドル、中国に輸出されている。15%の追加関税で中国市場から締め出される恐れがあるという。

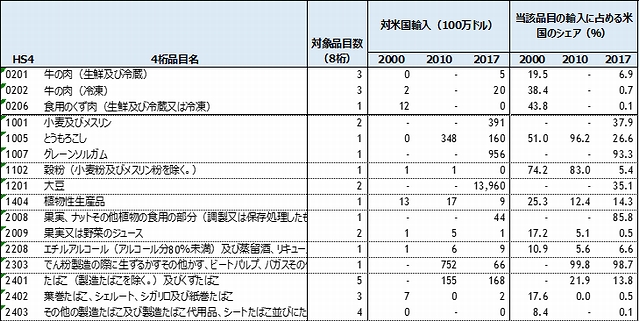

表2中国の対米農産物輸入追加関税品目と輸入額、当該品目の輸入に占める対米シェア

中国の米国農産物に対する追加関税措置は、米農家にとってこれ以上ありえない最悪のタイミングで起きた。2017年の米農家所得は、2006年以降では最低の水準に落ち込むとみられているからである(注2)。

1.2 大豆、乗用車、航空機を狙った対抗措置第2弾

中国の対米対抗措置の第2弾は、米国が中国製品に知的財産侵害で1,333品目に対して制裁関税を発動すると発表したことに反応したものである。米国の発表後、すぐに、中国は106(HS8桁)品目を発表した。対米輸入金額にして488億ドルである。

表3は、106品目をHS2桁で分類したものある。品目数が多い業種は、プラスチック(HS39)と車両(HS87)である。輸入金額では大豆(139億ドル)、乗用車(120億ドル)、航空機(102億ドル)が上位業種で、合計して361億ドル、追加関税対象品の輸入金額の7割を占めている。第2弾の対抗措置は、大豆、乗用車、航空機に狙いを定めている。

表3 中国の対米輸入関税措置(第2弾)の対象品目と輸入金額(HS2桁別)

1.3 共和党支持層への打撃

大豆は、米中間の緊張が高まれば中国が最初に標的にする本命と言われていた。中国の対米大豆輸入額は、2017年で139億ドル、中国の大豆輸入の35.1%を占めている。一方、米農務省の統計によると、2017年に中国が購入した米国産大豆は3200万トンと、総輸出量の約58%を占めた。

大豆は、米国の対中輸出品目の中で、唯一といえるほどに中国依存度が高い品目である。大豆以外では、中国の対米輸入依存度が高い品目は、グレーンソルガムがある(表4)。また、米国の代表的な農産部輸出品であるトウモロコシは、中国の対米輸入量は約81万1,000トンで全体の1.5%程度にとどまった。

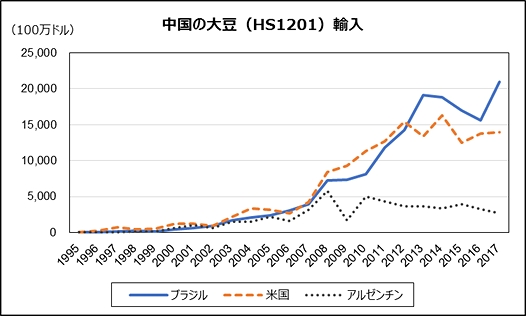

中国の大豆輸入は、2012年以降、米国を抜いてブラジルが最大の輸入先となっている(図1)。2017年はブラジル輸入が急増している。中国メディアによると、3月の大豆の輸入量は米国産が前年同月より3割減った一方、ブラジル産が同3割増えた。中国も米国に対するけん制の手を緩めてはいない。

中国が対抗措置として農産物を選択したのは、農業地帯にはトランプ大統領の支持者が多いためである。有力な大豆産地のアイオワ州、オハイオ州、ミシガン州などは共和党と民主党の支持率が拮抗し、11月の米中間選挙の行方を左右する地域である。中国は共和党の打撃になるよう大豆を選んだ。

果実ナッツ類農家を抱えている米西海岸でもトランプ大統領には逆風となる。カリフォルニア州は、かつては、ニクソン大統領やレーガン大統領を誕生させた。共和党が強固な支持基盤を持っていた州である。しかし、2016年の大統領選では、カリフォルニア州の4つの郡が共和党支持から民主党支持に変わった。その中には、ニクソン大統領を生んだ、共和党保守派の砦でもあったオレンジ郡も含まれている。カリフォルニア州では、移民問題や温暖化でトランプ政策が不人気なうえに、対中農産物輸の減退が加われば大逆風になり得よう。

他方で、トランプ政権は、米中貿易紛争で米農家に影響が及んだ場合、農家の収入安定を目的に1933年に創設された商品金融公社(CCC)を活用して、農家への補償措置を検討している(注3)。

表4中国の対抗措置(米農産物追加関税品目と輸入額)、当該品目の輸入に占める対米シェア

図1中国の大豆輸入

1.4 テスラの対中投資

中国が選択したもう一つの品目は、乗用車である。中国は対米乗用車輸入で26品目(HS8桁)を追加関税措置の対象とした。中国は自動車輸入に25%の関税率を課している。これに25%を追加すると関税率は50%となり、米国の対中乗用車輸出はかなり不利になる。

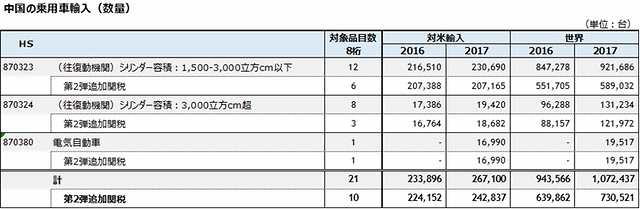

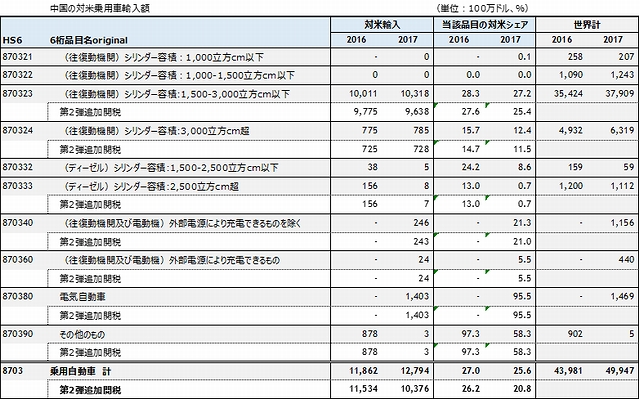

このうち、最も影響が大きい車種は、1500㏄から3000㏄の乗用車である。2017年の対米輸入台数は20万台、金額は96億ドルである(表4,5)。中国のこのクラスの乗用車輸入に占める対米輸入シェア(金額)は25.4%を占めている。

表4 中国の対米乗用車輸入台数

表5 中国の対米乗用車輸入額

次に、電気自動車が約17万台、14億ドルである。同じく、中国の電気自動車輸入に占める対米シェアは95.3%、ほぼ対米輸入に依存している。3番目は、3000㏄以上の乗用車で1.8万台、7.2億ドルである。

米国の対中乗用車輸出の上位企業は、BMWとベンツのドイツ企業である(注4)。例えば、2017年に、BMWが中国本土で販売した自動車の約3割が輸入品で、そのうち3分の2程度が米サウスカロライナ州スパータンバーグで製造した車両であった。

電気自動車の輸出企業はテスラである。テスラの中国販売の売上高は、2017年で20億ドル、16年の10億ドルから倍増している。25%の関税を賦課されても販売が好調である理由は、買い手が金に糸目をつけない高級車である。

中国は、対米乗用車輸入に25%の関税を追加賦課するとともに、これまで外国自動車メーカーに課していた対中投資規制(50%の合弁会社設立、利益や技術の共有を義務付けの緩和)を匂わせてきている。とりわけ、テスラをはじめとする電気自動車メーカーに対しては年内に規制を撤廃する見通しであるという。すでに、テスラは、2018年にも中国工場の建設計画を発表しており、上海の自由貿易試験区に自社が全額出資する工場を建設する方向で上海当局と交渉していたという(注5)。

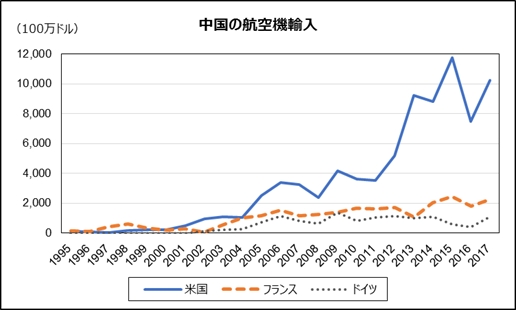

最後の航空機に対する追加関税は、ボーイングからエアバスへの交代が起きるかどうかであろう。追加関税対象の航空機(HS88024010, Aircraft Nes, 15,000 Kg)の輸入額の75%は米国からの輸入である。これが、欧州製に代わる可能性もある。ただし、もしエアバスへの依存度を強めると、中国はエアバスに技術移転を迫る上で必要なレバレッジを失うと指摘されている。米欧を競わせることが中国の利益となっているが、その機会を失ってしまうことになる(注6)。

図2 中国の航空機輸入(HS88024010)

資料:中国貿易統計よりITI作成

2.米中貿易紛争は半導体に波及

2018年5月3〜4日、北京の釣魚台国賓館で米中通商協議が行われた。米国も中国も今回の追加関税措置をいつ発効させるか、具体的な最終期限を定めていない。その問題決着が期待されていた会議であった。結果は、米中の共同声明に関する合意も得られず、米国の交渉団はコメントせず中国を去った。これで、米中両国がお互いに数百億ドル規模の輸出品に関税を課す可能性が高まった(注7)。

米中双方ともに、一歩も引かずに対峙している背景には、貿易戦争に伴う痛みは自国より相手国の方が大きいと、米中共に、自信をもっていることが指摘できる。米中共に交渉上の相対的優位性(レバレッジ)は、我にありと強気の姿勢を崩していないのである。

米中のレバレッジを比較すると、米国は、経済面で中国を凌駕していると考える。トランプ大統領は、当初、米国の対中赤字を1,000億ドル削減することを求めていたが、今回の協議では、2020年末までに対米貿易黒字を少なくとも2,000億ドル削減に上積みした。強気に出ている背景には次の点が指摘できる。

第1に中国の対米依存度が高いことである。GDP比でみた貿易依存度は、中国の対米輸出は、対GDP比で3.5%、米国の対中輸出は、同じく0.6%と中国は対米輸出の依存度が大きい。輸入は、米国の対中輸入依存度はGDP比で2.5%、中国の対米輸入は1.2%で米国の方が大きい。中国経済は、2018年に入って輸出頼みが鮮明となっていることから、対米輸出の減少が景気にあたえる影響は小さくない。

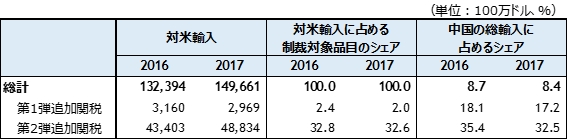

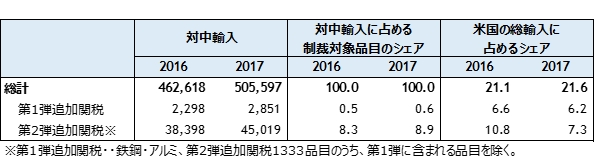

また、追加関税品目の総輸入額に占める比率を見ると、第2弾の場合、中国の対米輸入比率は32.5%、米国の対中輸入比率は7.3%と中国の対米依存度が3割を超えている。米国品から代替を進めるにしても、農産物は早急に手当てをすることは難しいのではないか。中国の消費者は、農産物価格の値上がりに直面することになろう。

第2は、中国は既に主要な米国製品を関税対象に加えてしまったため、貿易面で中国が報復できる選択肢には限りがある。中国の対米輸入に占める制裁品のシェアは34.6%と3分の1以上となっている。一方、米国の対中輸入に占める制裁品のシェアは9.5%と1割以下である(表6,7)。関税報復合戦では、中国には、出尽くし感があり、中国が追いつめられているのではないか。

中国の対米輸入額の大きな工業製品は、自動車、航空機と半導体である。半導体が、第2弾の措置から外れた理由は、クアルコムなどの半導体の輸入コストが上がれば、中国のスマートフォン(スマホ)産業に影響が出ると判断したからであるという(注8)。

表6 中国の対米輸入に占める制裁措置品目の輸入額、対米輸入に占めるシェア及び当該品目の輸入占める米国のシェア

表7 米国の対中輸入に占める制裁措置品目の輸入額、対中輸入に占めるシェア及び当該品目の輸入占める中国のシェア

第3は、中国の通信機器大手ZTE(中興通訊)に対する制裁である。米商務省は4月16日、米企業に対してZTEへの製品輸出を7年間禁じる措置を発表した。ZTEは、2017年3月、米国の制裁対象であるイランなどに違法で通信機器を輸出したことを認め、11億9000万ドル(約1280億円)の罰金を支払うことで合意していたが、ZTEは、同省を欺き、何度も虚偽報告を行ったことが発覚した。ZTEへの製品(クアルコムの半導体)輸出が7年間禁止されれば、ZTEは経営危機に陥る。

ZTEと華為技術は、2012年10月に米下院の常設情報特別委員会から、両社の情報機器が諜報活動に利用されかねないとして、両社は米国の安全保障上の脅威となりうるとされた経緯がある。これに対して中国は、米中通商協議でZTE製品の販売禁止を「調整」するよう要請したほか、米企業や政府が華為技術などから通信機器を購入できるよう制裁緩和を求めた。

日経新聞(電子版2018年5月8日)は、ZTEが中国でのスマートフォンの販売が事実上、停止に追い込まれたと報道した。また、WSJは、台湾政府が台湾の半導体メーカーの 聯発科技 (メディアテック)に、ZTEにチップを供給することを承認した報じている。

ZTEにスマートフォンの半導体を提供しているクアルコムを巡っては、米中で攻防戦が繰り広げられている。トランプ大統領は3月に、対米外国投資委員会(CFIUS)の勧告に基づき、半導体大手ブロードコムによる同業クアルコムの敵対的買収を阻止した。中国の独占当局は、クアルコムがオランダのNXPセミコンダクターズを440億ドルで買収する計画について、理由は不明だが、承認をしていない。その一方で、中国はクアルコムと中国国有の 大唐電信科技 の傘下部門に対し、スマートフォン向け半導体設計を手掛ける合弁会社の設立を承認した。

米国の半導体業産業は、極端なほど中国に依存しているという(注9)。米国の半導体産業は、米国内では開発に特化して、製品は国外で製造して、スマートフォン、パソコンなど完成品の最終組み立て拠点に供給いている。このため、中国での販売はほとんど米国の輸出統計に反映されない。米中の貿易紛争は、緒戦の農業から産業の競争力を左右する半導体に広がっている。アジアの半導体生産のサプライチェーンにもその影響が広がる様相を見せている。

米中関税報復合戦のこれまでの経緯

2018年3月3日:トランプ大統領、鉄鋼とアルミに追加関税、日本も対象

2018年3月9日:トランプ大統領、鉄鋼・アルミの輸入制限発動を命令

2018年3月23日:中国は農産物など米国からの30億ドル相当の輸入品に関税を適用する計画を明らかにした。

2018年4月1日:中国国務院は、米国が通商拡大法232条に基づき、中国産の鉄鋼やアルミニウムの輸入を制限したことへの報復措置として、米国産の豚肉やワインなど計128品目に最大25%の関税を上乗せすると発表。4月2日から実施。15%上乗せが果物など120品目、25%上乗せは豚肉など8品目。

2018年4月3日:米通商代表部(USTR)は、中国の知的財産の侵害に対して発動する制裁関税の原案を公表。食器洗い機から医療用機器、工具、産業用ロボットなど生産機械至たる約1,300品目のリストを公表、これらに25%の関税を課す。米国の消費者への悪影響を抑えるためスマホや衣料品、靴など輸入額の大きい消費財は除外。5月22日まで企業が対中関税に異議を唱えることができ、その後少なくとも180日間かけて政府が実施の是非を検討する。

2018年4月4日:中国商務部は、米国の違法な行動から中国の権利を守るため、中国の対外貿易法や国際法の基本原則に基づき、米国産の大豆やその他の農産物、自動車、化学品、飛行機など計106品目に25%の関税を賦課する方針を発表。

2018年4月5日:USTRは、通商法301条に基づく対中制裁関税案を発表、中国も対抗措置を発表。トランプ米大統領は、中国による知的財産権侵害を問題にした制裁措置を巡り、新たに1000億ドル規模の中国製品を対象にした追加関税を検討する方針を表明。これに対して、中国商務部は「米国が単独主義と保護貿易主義を堅持するならば、中国は最後まで付き合う。いかなる代償も惜しくないし、必ず反撃する」

2018年4月10日:習近平国家主席が講演で金融や自動車分野の市場開放を表明 2018年4月16日:米商務省は、米企業に対し中国通信機器大手の 中興通訊 (ZTE)への製品輸出を7年間禁じる措置を発表した。米商務省が米企業に対してZTEとの取引を7年間にわたって禁止。

2018年5月3~4日:米中通商協議。米国側は貿易・投資に関して8項目からなる要求を提示。中国側も、8項目から成る通商の枠組みを提示。中国はトランプ政権に対し、中国が米企業に技術移転を強要しているとの疑惑について、調査を停止するよう求めた。

資料:各種報道よりとりまとめ

注

1. WSJ「米中貿易戦争、「相打ち」で米農家直撃」2018 年 4 月 3 日

2. WSJ 「中国の対抗関税、米農家に最悪のタイミング」2018年3月26日

3. WSJ「トランプ政権が農家救済検討、対中貿易戦争に備え最大数十億ドルの救済パッケージを策定準備」2018 年 4 月 12 日

4. WSJ 「中国の報復関税、デトロイトでなくドイツを直撃へ」2018年4月5日

5. WSJ「テスラ、中国の外資規制緩和で「充電」なるか」2018 年 4 月 19 日

6. WSJ「米中貿易戦争、勝利の鍵は「レバレッジ」」 2018 年 4 月 9 日

7. WSJ「米中通商協議は物別れ、互いに譲らず 巨額関税に現実味」 2018 年 5 月 5 日

8. 2018年4月4日 日経速報ニュース

9. WSJ 2018 年 4 月 21 日

フラッシュ一覧に戻る